🛡️ Thales, la défense française portée par un carnet de commandes solide et une visibilité record

🛡️ Thales, la défense française portée par un carnet de commandes solide et une visibilité record

À l’heure où l’Europe renforce massivement ses budgets militaires, Thales s’impose plus que jamais comme l’un des piliers de la défense européenne.

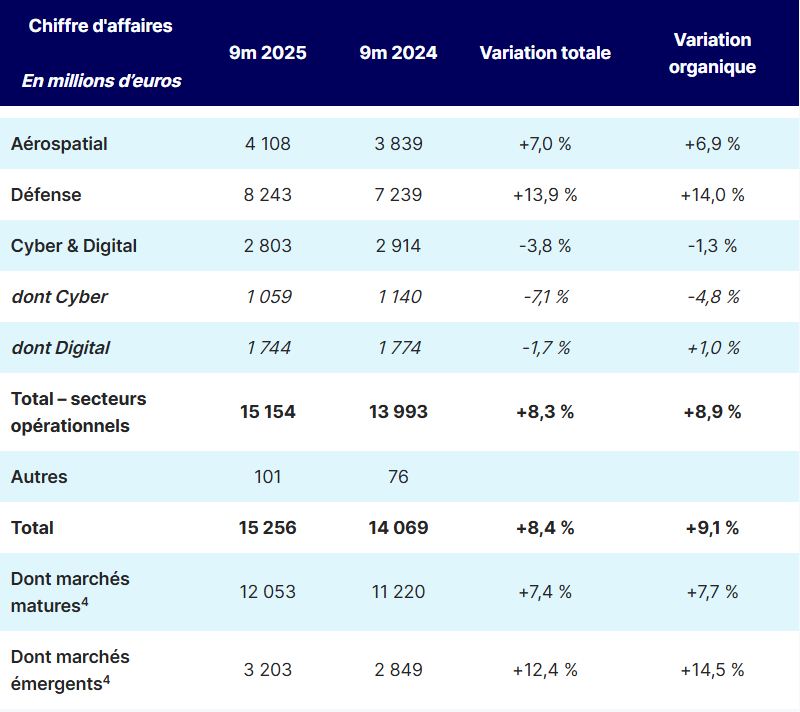

L’entreprise française, qui couvre un large spectre allant de la défense aérienne à la cybersécurité, a dévoilé des prises de commandes de 16,8 milliards €, en hausse de +8 % (+9 % en organique), et un chiffre d’affaires de 15,3 milliards €, en progression de +8,4 % (+9,1 % en organique).

Une performance robuste, dans un environnement géopolitique toujours sous tension, où les besoins en équipements militaires, satellites et solutions de cybersécurité n’ont jamais été aussi élevés.

Mais derrière cette croissance régulière, une question demeure : le titre Thales, déjà proche de ses plus hauts historiques, reste-t-il encore attractif pour les investisseurs ?

🛰️ Un acteur incontournable de la défense et de la technologie

Thales opère dans trois grands domaines :

Défense et sécurité (54 % du chiffre d’affaires 2024),

Aéronautique (27 %),

Cybersécurité et digital (20 %).

Le groupe conçoit et intègre des systèmes complexes : radars, communications sécurisées, satellites, systèmes de commandement, équipements avioniques et solutions de cybersécurité. Sa clientèle se compose essentiellement d’États et de grandes entreprises stratégiques, lui garantissant une visibilité contractuelle élevée.

La répartition géographique confirme cette dimension mondiale :

France : 29 %,

Reste de l’Europe : 25 %,

Amérique du Nord : 14 %,

Asie et Moyen-Orient : près de 30 % à eux deux.

Cette diversification géographique permet à Thales de bénéficier de la montée en puissance des budgets militaires occidentaux tout en profitant du rebond du trafic aérien et du développement rapide des besoins en cybersécurité.

📈 Croissance solide et marges en amélioration graduelle

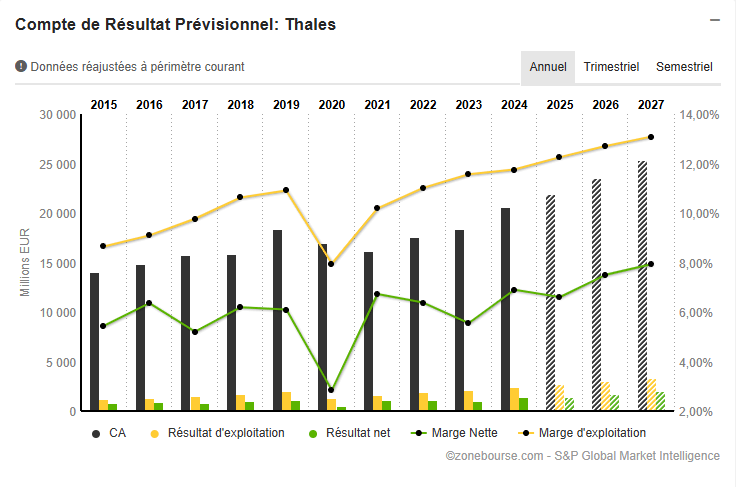

Après un chiffre d’affaires de 17,6 milliards d’euros en 2022, en hausse de +8,5 %, Thales a continué sur sa lancée avec 18,4 milliards en 2023 (+4,9 %) puis 20,6 milliards en 2024, soit une croissance à deux chiffres (+11,6 %).

Les projections pour les prochaines années restent favorables : 21,9 milliards attendus en 2025 (+6,6 %) et plus de 25 milliards en 2027, soit une progression moyenne d’environ +6 % par an.

Cette dynamique traduit la solidité de son carnet de commandes et la montée en puissance des segments stratégiques, notamment la défense et la cybersécurité.

🧾 Rentabilité : des ratios solides et en nette amélioration

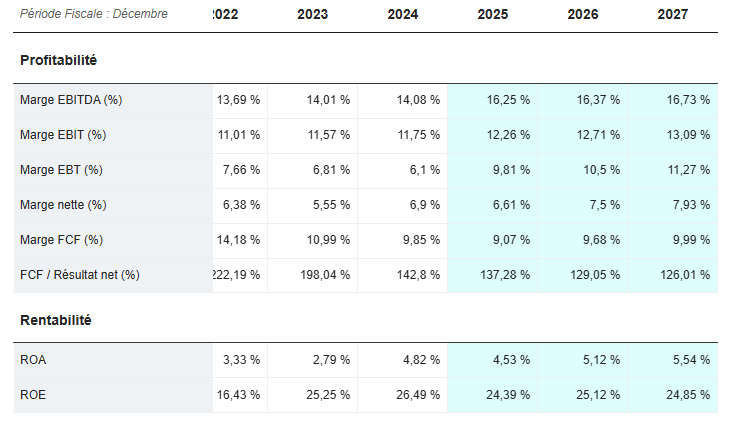

Les derniers chiffres confirment la montée en puissance opérationnelle de Thales, qui enregistre une amélioration significative de ses marges et de sa rentabilité globale sur la période 2022–2027.

La marge d’EBITDA s’établissait déjà à 13,7 % en 2022 et a légèrement progressé à 14 % en 2023, avant d’atteindre 16,3 % dès 2025 puis près de 16,7 % à horizon 2027. Cette tendance traduit la capacité du groupe à faire croître ses volumes sans dégrader sa structure de coûts, grâce à une industrialisation maîtrisée et à un mix d’activités favorable — notamment dans la défense, le spatial et la cybersécurité, où les marges sont structurellement plus élevées.

La marge opérationnelle (EBIT) suit la même dynamique : 11 % en 2022, 11,8 % en 2024, 12,3 % en 2025, pour dépasser 13 % en 2027.

Cette progression régulière illustre la discipline financière de Thales, qui continue d’améliorer ses performances malgré la hausse des coûts salariaux et énergétiques.

L’entreprise bénéficie d’économies d’échelle sur ses contrats long-terme, mais aussi d’une meilleure intégration de ses divisions, en particulier dans la cybersécurité et le digital.

La marge nette, quant à elle, est passée de 6,4 % en 2022 à 6,9 % en 2024, puis devrait franchir la barre des 7 % en 2025, pour s’établir autour de 7,9 % en 2027.

Cette progression, bien qu’en apparence modeste, reste remarquable pour un groupe industriel opérant dans des secteurs à forte intensité de capital et d’ingénierie.

Elle reflète une croissance rentable, tirée par la montée en puissance de segments à forte valeur ajoutée et la stabilité du résultat opérationnel.

Enfin, la marge de Free Cash Flow (FCF) demeure un point fort du groupe : elle devrait se maintenir autour de 9 à 10 % sur la période 2025–2027, démontrant la capacité de Thales à convertir efficacement son résultat net en flux de trésorerie.

Le ratio FCF / Résultat net reste supérieur à 120 % sur la période, preuve d’une gestion prudente du besoin en fonds de roulement et d’un pilotage financier exemplaire.

Côté rentabilité, le ROA (Retour sur actifs), après un creux à 2,8 % en 2023, se redresse nettement pour atteindre 4,8 % en 2024, puis plus de 5 % dès 2026.

Cela montre que le groupe tire désormais un meilleur rendement de ses investissements et de ses actifs technologiques, notamment grâce à la montée en charge de ses programmes majeurs.

Le ROE (Retour sur capitaux propres) se situe sur des niveaux particulièrement élevés : 16,4 % en 2022, puis plus de 25 % entre 2023 et 2024, avant de se stabiliser autour de 24–25 % à horizon 2027.

Des niveaux qui placent Thales dans le haut du panier européen : rares sont les groupes industriels capables de maintenir un tel rendement du capital sur plusieurs années consécutives, sans levier excessif.

En somme, la trajectoire de rentabilité de Thales reste très bien orientée.

Les marges progressent de manière continue, les ratios de rentabilité dépassent la moyenne du secteur, et le modèle économique, diversifié et intégré, offre une combinaison rare de stabilité et de performance.

Le groupe se positionne ainsi comme une valeur industrielle rentable, capable d’allier croissance, efficacité et solidité financière dans un environnement où peu d’acteurs parviennent à conjuguer les trois.

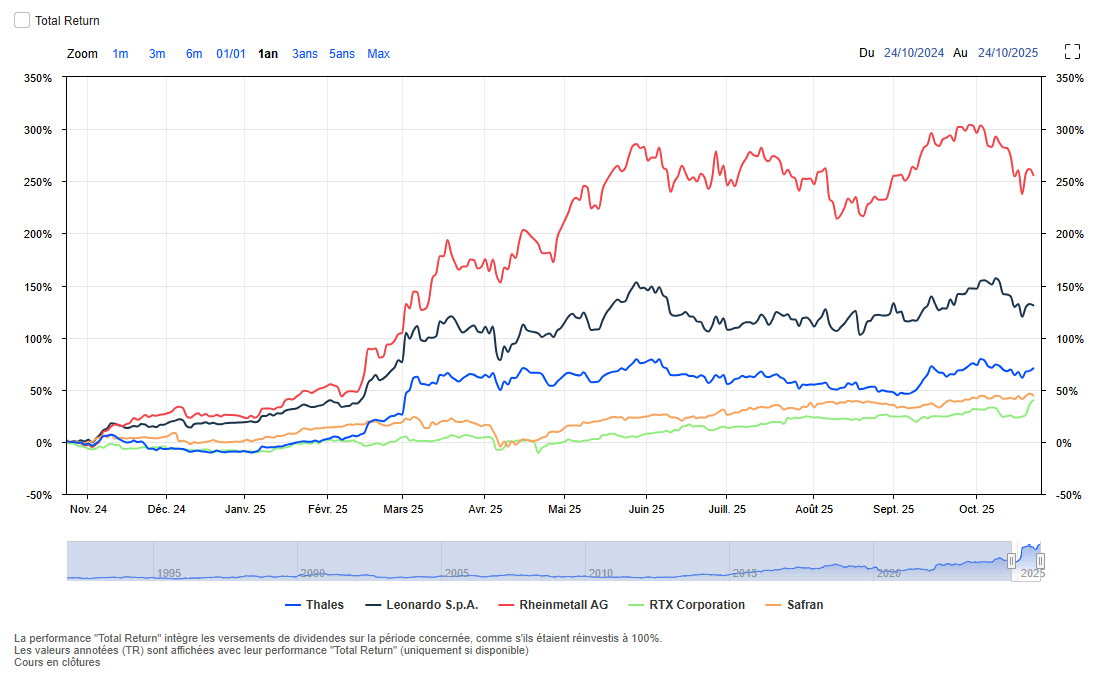

En termes de performance sur un an, Thales se situe derrière le champion allemand Rheinmetall, dont la dynamique de marges a explosé avec la réindustrialisation militaire de l’Europe, mais devant Leonardo (Italie) ou Safran (France), qui restent plus dépendants des cycles aéronautiques civils.

Cette capacité à maintenir un niveau de rentabilité élevé, tout en évoluant dans des secteurs complexes et à forte intensité technologique, souligne la résilience exceptionnelle du modèle économique de Thales.

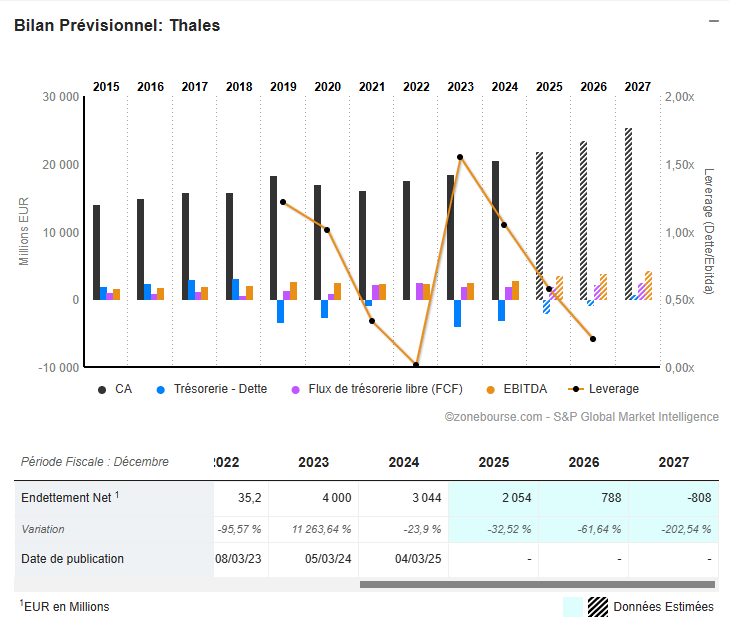

💵 Bilan et génération de cash-flow

L’analyse du bilan de Thales révèle une trajectoire financière maîtrisée, marquée par une amélioration spectaculaire de la structure d’endettement et une génération de trésorerie solide.

Le groupe aborde la seconde moitié de la décennie avec une situation de plus en plus saine, qui lui confère une marge de manœuvre stratégique importante.

En 2022, Thales affichait un endettement net symbolique de 35 millions d’euros, soit quasiment nul à l’échelle de sa capitalisation. En 2023, celui-ci est temporairement remonté à environ 4 milliards d’euros, avant de redescendre progressivement à 3 milliards en 2024, puis 2 milliards en 2025.

Les projections pour 2026 et 2027 anticipent un désendettement total, avec une position de trésorerie nette positive dès 2027 (–0,8 Md €).

Autrement dit, Thales pourrait devenir cash positive dans les deux ans à venir — une rareté dans l’industrie de défense, souvent capitalistique et lourde en immobilisations.

Ce redressement spectaculaire s’explique par la montée en puissance des flux de trésorerie libre (Free Cash Flow), qui restent solides tout au long de la période.

Le groupe affiche une production de FCF stable et prévisible, soutenue par une rentabilité opérationnelle élevée et une politique d’investissement rigoureuse.

Même dans les années de forte activité (avec des pics d’investissement en R&D et en modernisation industrielle), Thales parvient à maintenir un flux de trésorerie positif, signe d’un modèle économique robuste.

Le ratio de leverage (dette nette / EBITDA) illustre parfaitement cette trajectoire : il est passé d’environ 1,5x en 2023 à moins de 0,5x dès 2025, avant de tendre vers zéro en 2027.

Le groupe combine donc croissance rentable et désendettement accéléré, ce qui renforce la qualité de son profil financier aux yeux des investisseurs.

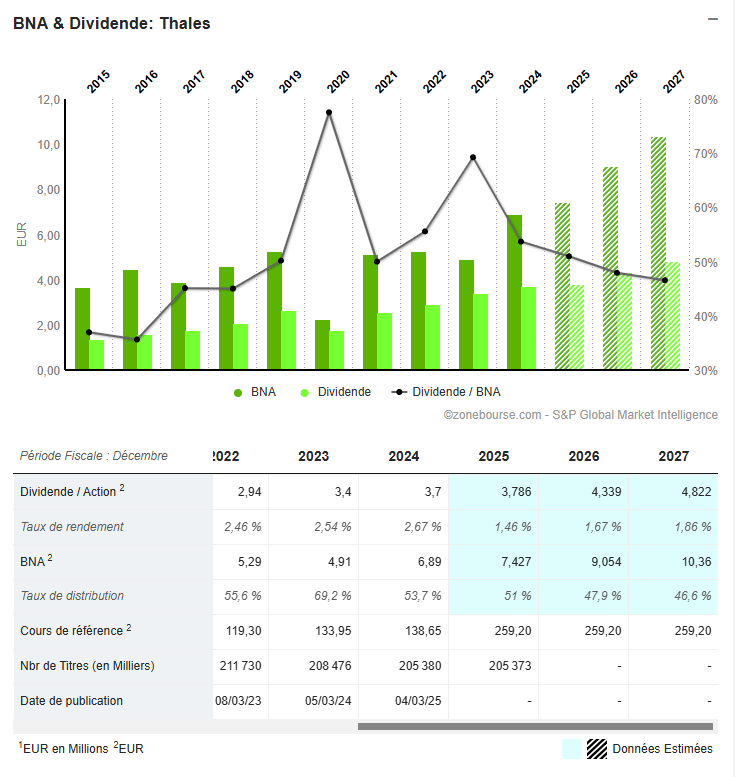

💵 Dividende : rendement modeste mais croissant

Côté politique actionnariale, Thales reste fidèle à une approche équilibrée et disciplinée.

Le taux de distribution est maintenu autour de 50 %, ce qui traduit une répartition équitable entre rémunération des actionnaires et réinvestissement dans la croissance.

Le dividende par action devrait passer de 3,78 € en 2025 à 4,82 € en 2027, soit une croissance annuelle moyenne d’environ +13 %.

Le rendement, bien que modeste (autour de 1,8 % à horizon 2027), ne traduit pas une politique de distribution timide, mais plutôt une valorisation boursière exigeante : le cours de Thales a doublé en moins de deux ans, compressant mécaniquement le rendement apparent.

En d’autres termes, la progression du titre a largement compensé la relative faiblesse du dividende.

La génération régulière de cash, combinée à un endettement faible, donne à Thales une marge de manœuvre confortable pour poursuivre sa trajectoire de croissance et d’investissement.

Le groupe peut ainsi financer ses programmes d’innovation et soutenir sa politique de croissance externe sans compromettre la rémunération des actionnaires.

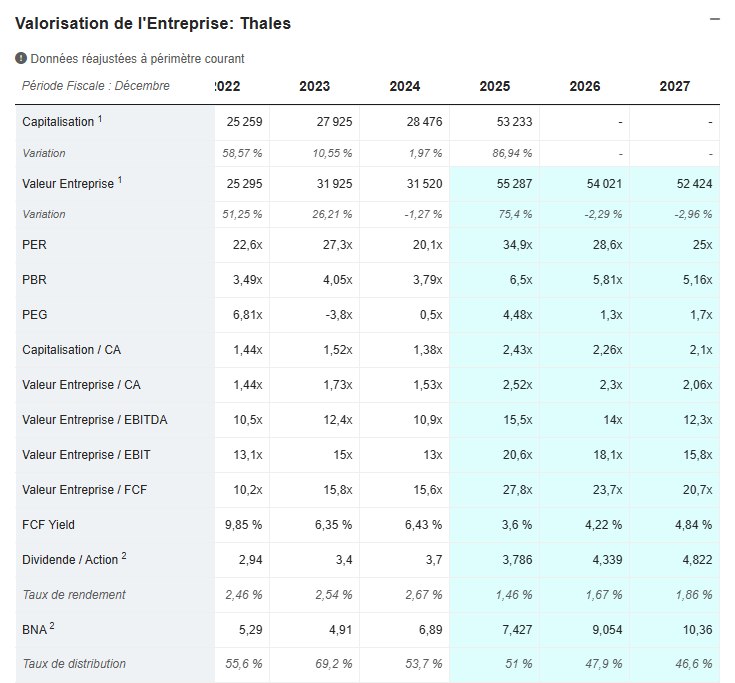

📊 Valorisation : exigeante, mais encore justifiable

Sur le plan boursier, Thales se négocie aujourd’hui à des niveaux de valorisation qui traduisent la qualité perçue de son modèle, mais aussi une certaine exigence du marché.

Les principaux ratios — PER, EV/EBITDA, EV/FCF et P/B — ressortent au-dessus de leur moyenne historique, ce qui témoigne d’un positionnement “premium”.

Le PER (Price Earnings Ratio) tourne autour de 35x sur 2025, bien au-dessus de sa moyenne historique estimée à 22x.

Cette prime s’explique par la visibilité exceptionnelle qu’offre le carnet de commandes et par la stabilité des résultats dans un environnement géopolitique incertain.

Le EV/EBITDA, indicateur clé de valorisation opérationnelle, s’établit entre 13x et 15x selon les années à venir.

Ce niveau se situe dans la fourchette haute du secteur, mais peut-être considéré comme cohérent pour une valeur défensive et technologique comme Thales.

Le marché valorise ici la qualité de la génération de cash, la visibilité pluriannuelle du chiffre d’affaires et la diversification du business model.

Quant au rendement du flux de trésorerie libre (FCF Yield), il revient progressivement vers 5 %, un niveau typique des sociétés industrielles considérées comme stables et défensives.

Ce ratio reflète la capacité du groupe à dégager des flux importants malgré des investissements soutenus en R&D et en infrastructures.

Le Price-to-Book (P/B), proche de 6,5x en 2025, confirme la perception de qualité : le marché paie plus de six fois la valeur comptable des capitaux propres de Thales — un niveau comparable à celui d’entreprises technologiques plutôt qu’industrielles traditionnelles.

En résumé, Thales n’est pas “bon marché”, mais la prime de valorisation semble en partie justifiée.

Les investisseurs paient aujourd’hui pour :

la visibilité exceptionnelle du carnet de commandes,

la résilience prouvée du business model,

et la croissance régulière des bénéfices.

Le groupe coche toutes les cases d’une valeur défensive de qualité : croissance modérée mais prévisible, marges en expansion, bilan solide et exposition à des tendances de fond (réarmement, cybersécurité, souveraineté numérique).

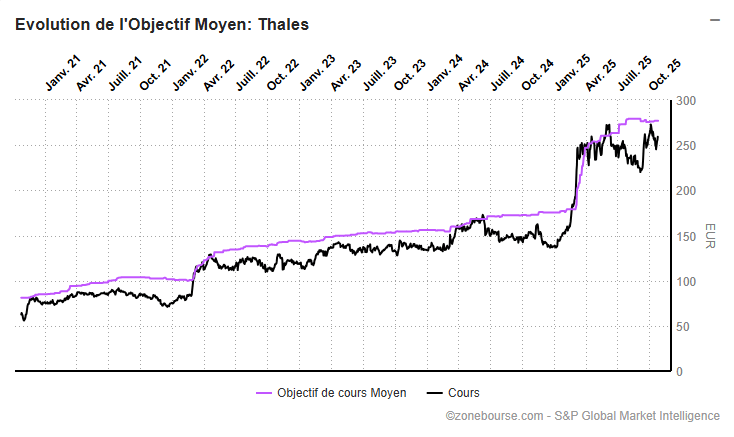

🔮 Consensus des analystes : confiance maintenue malgré la valorisation élevée

Malgré une valorisation exigeante et un titre désormais proche de ses sommets historiques, le marché n’a pas tourné le dos à Thales.

Les analystes continuent de saluer la visibilité exceptionnelle du groupe, la solidité de son carnet de commandes et la régularité de sa croissance, soutenue par la montée en puissance des activités de cybersécurité et de défense digitale.

La diversification du modèle — entre défense, aéronautique et digital — inspire confiance : même dans un contexte macroéconomique instable, Thales affiche une trajectoire maîtrisée, preuve d’une exécution opérationnelle exemplaire.

Sur les 16 bureaux d’analyse qui suivent le titre, la recommandation moyenne reste à “Accumuler”, signe d’une confiance durable dans la capacité du groupe à maintenir sa dynamique rentable et à dégager des marges élevées.

🔍 Détail des recommandations :

🟢 7 analystes recommandent d’acheter

🟠 2 suggèrent d’accumuler progressivement

🟡 5 préconisent de conserver

🟤 1 conseille d’alléger

🔴 1 seul recommande de vendre

Un consensus largement positif, typique d’une valeur défensive de qualité, considérée comme un pilier de la souveraineté européenne et un actif stratégique de long terme dans les portefeuilles institutionnels.

Les investisseurs restent attentifs à la valorisation — le titre s’échange désormais avec une prime notable par rapport à sa moyenne historique — mais reconnaissent la force du moteur fondamental : un mix d’activités équilibré, un bilan solide et une croissance visible sur plusieurs années.

💰 Objectifs de cours

L’objectif moyen fixé par les analystes ressort à 277 €, soit un potentiel haussier de +6,9 % par rapport au dernier cours autour de 259 €.

🛡️ Thales – Consolidation saine avant possible nouvelle impulsion haussière

🔎 Contexte & configuration

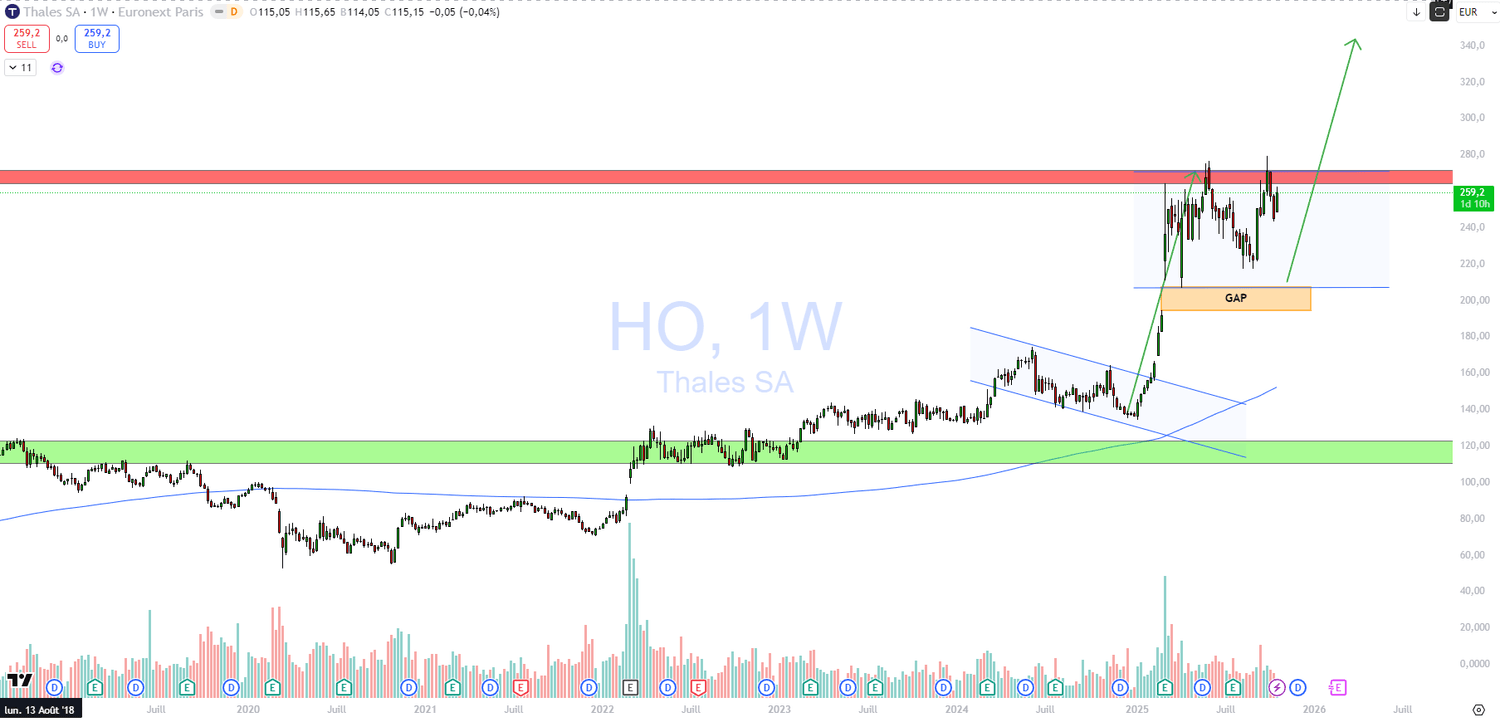

En vue weekly, Thales évolue dans une tendance haussière de fond solide, amorcée depuis 2022 et confirmée par la sortie d’un large canal baissier début 2025.

Le titre consolide actuellement sous une zone de résistance majeure autour de 275€, après un puissant rallye ponctué par un gap haussier entre 200€ et 220€, toujours ouvert.

📍 Niveaux clés

🛡️ Support majeur : 200€-215€ (bas du range + gap non comblé).

🚧 Résistance principale : 260€ – 275€ (borne haute du range).

🎯 Objectif supérieur : 340€ (report du range + extension haussière du drapeau en cours).

📈 Plan de trading (scénario haussier de continuation)

✅ Condition d’activation : cassure weekly confirmée au-dessus de 275€.

🎯 Objectif 1 : 300€ (prix psychologique)

🎯 Objectif 2 : 320€ – 340€ (objectif du drapeau)

🛑 Stop loss : clôture weekly sous 238€

📊 Raisonnement

La dynamique de fond reste haussière et la consolidation actuelle permet au titre de digérer la hausse précédente.

Une cassure au-dessus de 275€ activerait un nouveau signal de reprise de tendance, avec un potentiel haussier conséquent.

En revanche, un retour sous 240€ marquerait une annulation de la tentative de poursuite haussière.

⚠️ Points de vigilance

Le gap entre 200€ et 220€ reste une zone d’attraction potentielle.

Faibles volumes sur les dernières semaines → prudence sur les faux breakouts.

Contexte géopolitique : un facteur clé pour la valorisation du secteur défense.

❌ Invalidation du plan

Clôture hebdo sous 200€ → signal de retournement, reprise du risque de correction de moyen terme.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Vous souhaitez suivre cette opportunité ?

👇 Faites le sur XTB : 0% de commission pour tous les Achats d'Actions et d'ETFs sur CTO et PEA👇

🧩 En résumé

Thales s’affirme comme l’un des grands gagnants du réarmement européen.

Sa croissance organique de 9 %, son carnet de commandes pléthorique et sa diversification font de lui un acteur incontournable dans les domaines de la défense, du spatial et de la cybersécurité.

Ses fondamentaux sont solides : marges en hausse, cash-flow robuste, bilan sain.

Mais la valorisation actuelle reflète déjà une partie de cette qualité.

👉 À court terme, le potentiel semble limité mais solide (+7 % selon le consensus).

👉 À moyen et long terme, Thales reste une valeur de fond de portefeuille, adossée à des tendances structurelles : souveraineté, sécurité, digitalisation.

Une entreprise exemplaire en exécution, soutenue par des vents macro favorables, mais dont le profil boursier appelle désormais davantage à la consolidation qu’à la spéculation.

À suivre lors de la prochaine publication annuelle, qui permettra de juger si la croissance du carnet de commandes continue de se traduire en progression des marges — un élément clé pour prolonger le cycle haussier engagé.

Cet article a été rédigé à partir des données et graphiques fournis par Zonebourse, la plateforme la plus complète pour analyser les actions, suivre les ratios clés et même répliquer des portefeuilles performants — qui affichent depuis le début de l’année +34 % en Europe, +28 % aux États-Unis et +55 % en Asie-Pacifique (au moment où j'écris ces lignes).

Envie de profiter d'une data en temps réelle, d'analyses avancées et le suivi des portefeuille ainsi qu'un screener ultra performant ?

👉 En cliquant ici, vous bénéficiez en plus d’un bonus exceptionnel de –25 % sur tous les abonnements Zonebourse.

ABONNEZ-VOUS A LA NEWSLETTER

Le trading est risqué et vous pouvez perdre tout ou partie de votre capital. Les informations fournies ne constituent en aucun cas un conseil financier et/ou une recommandation d'investissement. 76% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD avec ce fournisseur. Vous devez vous demander si vous comprenez le fonctionnement des CFD et si vous pouvez vous permettre de prendre le risque élevé de perdre de l'argent.